Fiscalité, Innovation

[FISCALITE INNOVATION] Erreurs courantes à éviter pour sécuriser son CIR

Date de publication : 10/06/24

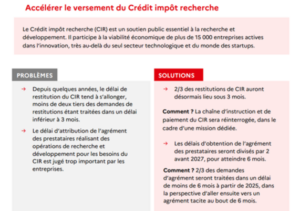

La fin du mois de mai marque, pour la très grande majorité des entreprises déclarant un Crédit d’Impôt Recherche (CIR) et/ou Innovation (CII), le début de la seconde phase, qui consiste à percevoir cette créance. Au même moment, la simplification et la réduction des délais de traitement de ces crédits d’impôt sont débattues au Sénat. Pourquoi et comment percevoir cette créance ? Voici les règles légales de perception et les moyens d’accélérer ce processus parfois trop long.

L’Etat, conscient que les traitements des demandes de remboursement trop longs complexifient la vie des entreprises, notamment leur trésorerie, s’est emparé de ce sujet brulant. Le projet de loi, déposé le 24 avril 2024, visant à simplifier la vie économique, est actuellement débattu au Sénat. Pour ce qui nous concerne, il est proposé de réduire le délai de traitement à 3 mois, ce qui représenterait une réelle avancée pour les PME. Cependant, cela nécessiterait de repenser la chaîne d’instruction via une mission gouvernementale, dont la date de livraison reste inconnue.

Ces Crédits d’Impôt (CIR ou CII) sont des incitations fiscales qui permettent à toutes les entreprises soumises à l’Impôt sur les Sociétés (IS) ou l’Impôt sur le Revenu (IR) de bénéficier d’un crédit d’impôt calculé sur les dépenses de R&D et d’innovation pour les PME, réalisées au cours d’une année civile N. Il s’agit bien d’un crédit d’impôt et non pas d’une déduction d’impôt. Cela implique que la société va disposer d’une créance fiscale sur l’Etat, même si son IS est de 0€ pour l’année N, contrairement à une déduction d’impôt qui serait le cas échéant perdue.

L’article 199 ter B du Code Général des Impôts (CGI) précise que la créance du CIR est imputable sur l’impôt sur les bénéfices (IS ou IR) au titre de l’année pour laquelle il est calculé. Le CIR de l’année N, calculé sur les dépenses effectuées entre le 1er janvier et le 31 décembre de l’année N, doit être déclaré au plus tard au 15 mai N+1 pour les sociétés clôturant leur exercice au 31 décembre de l’année N. Pour les sociétés ayant une date de clôture différente, la déclaration est décalée. Ainsi, une société qui clôture ses comptes au 30 juin de l’année N aura jusqu’au 15 octobre N+1 pour déclarer son CIR de l’année N, soit 3 mois et 15 jours suivant la date de clôture.

Lors de sa déclaration, la créance vient en déduction du solde d’IS dont l’entreprise est redevable. Si la totalité du CI ne peut pas être imputée, c’est-à-dire que le solde d’IS est inférieur au CI, l’excédent pourra être utilisé pour le paiement de l’impôt dû au titre des deux exercices suivants, puis être remboursé pour la fraction non utilisée. Ces créances doivent donc être soigneusement suivies dans le temps.

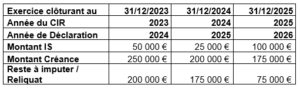

Exemple : une société a calculé un CIR 2023 de 250k€ sur les dépenses engagées entre le 1er janvier 2023 et le 31 décembre 2023. Elle clôture son exercice au 31 décembre et devra déclarer son CIR de l’année 2023 au plus tard au 15 mai 2024. Elle est redevable d’un IS de 50k€ pour 2023. Elle aura donc une créance de 200k€ qu’elle devra tenter d’imputer sur les IS 2024 et 2025. Le reliquat de 75K€ dans cet exemple sera donc restituable en 2027.

Le II de l’article 199 ter B du CGI prévoit néanmoins que les entreprises suivantes peuvent bénéficier d’un remboursement immédiat de cette créance ou de son reliquat en cas d’imputation partielle :

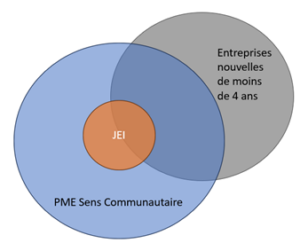

Dans les faits, ces critères sont pour certains redondants car ils ont des zones de recouvrements, comme illustrées sur la figure ci-dessous. En effet, pour pouvoir bénéficier du statut de JEI, une entreprise doit être une PME au sens communautaire et être nouvelle (critère de création « ex nihilo »). (Cf. paragraphe consacré au dispositif JEI dans l’article « Notre analyse des évolutions de la loi de finances pour 2024 »)

Cette demande de restitution immédiate se matérialise par le dépôt d’un formulaire CERFA, le 2573-SD, en version imprimée ou dématérialisée (procédure EDI ou EFI).

En outre, les entreprises créées depuis moins de deux ans, qui sollicitent le remboursement immédiat de la créance de CI, doivent présenter, à l’appui de leur demande, les pièces justificatives attestant de la réalité des dépenses de recherche.

Bien que supposée être immédiate, la demande de remboursement, qui est une procédure de réclamation contentieuse, va, dans les faits, bien souvent déboucher sur une demande d’information complémentaire de la part de l’administration fiscale. Cette dernière va ainsi demander à l’entreprise déclarante de justifier la créance de CI en fournissant certaines pièces justificatives. Ces dernières peuvent être tant comptables (copie des factures de sous-traitance ou d’achat de matériel, des bulletins de paies, des diplômes ou des CV du personnel impliqué, les tableaux de pointage précis du temps passé sur les projets, etc.) que techniques (description des projets de recherche ou d’innovation. Le délai de traitement de la part de l’administration est alors variable et peut être de quelques semaines lorsque le dossier est complet, à plusieurs mois en cas d’expertise du fond technique par le ministère de la recherche ou de production d’éléments complémentaires en cours de procédure. Les délais moyens observés entre la déclaration de la créance et son remboursement sont compris entre 4 et 8 mois et peuvent atteindre 12 à 18 mois dans certains cas complexes. Ainsi, de très importants décalages de trésorerie peuvent survenir entre le moment où la dépense a été exposée en année N, sa déclaration en année N+1 et parfois son remboursement en année N+2.

Si le contribuable a des devoirs en termes de délais de déclaration et de réponses aux questions de l’administration, la réciproque est également vraie. Ainsi, l’administration est tenue de procéder au remboursement des créances de CIR dans un délai de 6 mois à compter de la demande. En cas de dépassement de ce délai, il est possible pour l’entreprise de faire une demande d’intérêts moratoires de 0,2% du montant de CI, par mois de retard, en plus de l’intérêt légal s’appliquant à la somme remboursée, comme cela est prévu dans le livre des procédures fiscales à l’article L.208. Cette position a été entérinée par un arrêt du conseil d’état de mai 2021 (CE 8ème – 3ème chambres réunies, 11/05/2021, n° 442936 et 441603). Ces indemnités doivent être calculées entre la demande de remboursement et le remboursement effectif, en soustrayant les délais incombant à l’entreprise pour répondre aux demandes de compléments.

Il est possible pour une entreprise ayant constaté une créance de CI de la mobiliser auprès d’un organisme bancaire ou d’un fonds spécialisé. Le principe de base du mécanisme repose sur une cession de la créance en échange d’une avance de trésorerie partielle (entre 70 et 90% du montant de la créance) et du paiement d’intérêts intercalaires. Certains organismes proposent même la possibilité de financer une créance non plus constatée mais dite « en germe ». Il devient alors possible de rendre la créance « liquide » au fur et à mesure de l’engagement des dépenses, sans plus attendre la déclaration en N+1.

Ces types de financement à court terme présentent de gros intérêts dès lors que l’entreprise a des besoins importants en termes de trésorerie pour financer sa recherche/innovation. Ils nécessitent néanmoins l’intervention d’un tiers technique généralement indépendant de l’organisme financier qui va consulter l’ensemble de la documentation justificative et effectuer un rapport d’expertise validant ou non les calculs effectués ainsi que l’éligibilité des dépenses exposées.

Cette mobilisation nécessite donc d’avoir encore une fois l’ensemble des éléments justificatifs prêts et à disposition du financeur.

Le financement se clôture au remboursement de la créance par l’administration fiscale.

Que vous soyez dans le cas général ou que vous bénéficiiez de la restitution immédiate de la créance de CI, il est impératif de suivre dans le temps ces demandes et de les anticiper en ayant l’ensemble des pièces justificatives prêtes au moment du dépôt pour accélérer le traitement administratif. Entretenir de bonnes relations avec son SIE (Service des Impôts des Entreprises) est également un facteur clef à prendre en compte. En effet, avoir un interlocuteur qui connaît la société et son contexte peut parfois permettre d’accélérer la prise en charge du dossier.

Lorsque les besoins de trésorerie se font plus pressants, il est également possible de faire appel à des mécanismes de mobilisation bancaire de ces créances, voire de faire préfinancer le CIR en « temps réel » auprès de certains acteurs financiers de la place. Ces solutions ont un coût parfois important mais elles permettent de rendre plus liquide ce financement pour pouvoir le réinjecter dans les activités de recherche et d’innovation, sans attendre le décalage de près de 18 mois qui peut avoir lieu entre la réalisation des dépenses et leur remboursement.

Les maîtres mots d’un dossier réussi sont donc : anticipation, organisation et persévérance.

Auteur : Philippe Makowski, Manager Fiscalité de l’Innovation

Téléchargez notre plaquette “Fiscalité de l’Innovation”

(sélectionnez « Présentation de l’offre Fiscalité de l’innovation » comme document souhaité)

Fiscalité, Innovation

[FISCALITE INNOVATION] Erreurs courantes à éviter pour sécuriser son CIR

Fiscalité, Innovation

[FISCALITE INNOVATION] Remise en question du retraitement des subventions de l’assiette du CIR

Fiscalité, Innovation

[FISCALITE INNOVATION] Témoignage client : accompagnement d’Edumalin à la structuration et à la valorisation de projet de « R&D-I durable »

CIR / CII, Fiscalité

[FISCALITE INNOVATION] Les bonnes pratiques pour déclarer des dépenses de sous-traitance au CIR

Innovation, News

L’industrie de la Défense face à l’urgence d’accélérer l’innovation, grâce à l’open innovation

Fiscalité, Innovation

[FISCALITE INNOVATION] Notre analyse des évolutions de la loi de finances pour 2025