CIR / CII, Fiscalité

[FISCALITE INNOVATION] Enquête MESRI : notre analyse des chiffres clés du CIR 2021

Date de publication : 29/01/24

Ce nouveau Crédit d’Impôt investissement pour les Industries Vertes (C3IV), issu de la loi relative à l’industrie verte, est entré en vigueur au 1er janvier 2024. Il marque la volonté gouvernementale d’accélérer, d’une part, les investissements industriels en faveur de la transition énergétique et de renforcer, d’autre part, notre souveraineté en réimplantant certaines filières sur le territoire national. Décryptage de ce nouveau dispositif incitatif : Quelles entreprises bénéficiaires ? Quelles filières concernées ? Quels critères et modalités d’obtention ? Quelle fenêtre de tir ?

Dans un contexte marqué par des enjeux écologiques de plus en plus pressants, le gouvernement français a franchi un pas décisif en faveur de l’innovation durable avec l’introduction du C3IV. Ce dispositif, issu de la loi industrie verte présentée en conseil des ministres en mai 2023 et intégré dans la loi de finance 2024, représente une avancée majeure dans le soutien des industries engagées dans la transition vers une économie décarbonée.

L’objectif de cette nouvelle incitation fiscale est clair : stimuler les investissements productifs dans des secteurs clés de l’industrie verte. Il s’adresse à un large éventail d’entreprises, quelles que soient leur taille et leur localisation sur le territoire français. Les industries bénéficiaires, opérant dans des domaines aussi variés que la production de batteries, de panneaux solaires, d’éoliennes ou de pompes à chaleur, pourront tirer parti de ce mécanisme fiscal avantageux pour accélérer leur transition vers des pratiques plus durables.

Cette initiative arrive à un moment crucial. La nécessité de réduire l’empreinte carbone de l’industrie, d’innover en matière d’énergies renouvelables et de soutenir le développement économique durable, est plus pressante que jamais. Dans cet article, nous examinerons en détail le C3IV, en abordant ses critères d’éligibilité, ses modalités d’application, ainsi que les perspectives qu’il ouvre pour les acteurs de l’industrie verte en France.

Le C3IV est une incitation fiscale définie à l’article 35 de la loi de finance 2024 entrée en vigueur le 1er janvier 2024 et codifiée à l’article 244 Quater I du Code Général des Impôts (CGI). Il concerne les entreprises « industrielles et commerciales imposées d’après leur bénéfice réel » en leur offrant la possibilité de bénéficier d’un crédit d’impôt variant de 20 à 60% sur les dépenses d’investissements (CAPEX) engagées dans les activités de production situées en France des 4 filières suivantes :

Ce crédit d’impôt sera directement imputable sur l’impôt sur les sociétés dû au titre de l’année au cours de laquelle les dépenses auront été exposées ou restitué en cas d’excédent constaté.

Les activités de production couvertes par le dispositif sont les investissements qui concernent les technologies ouvertes par le régime du TCFT – « Temporary Crisis and Transition Framework » :

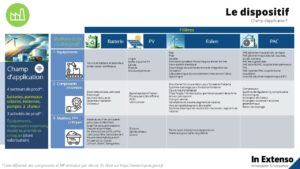

La liste des éléments est attendue par arrêté conjoint des ministres chargés de l’économie et de l’industrie sur le premier trimestre 2024. En attendant, une liste provisoire est accessible que nous reprenons sur l’illustration suivante.

Le dispositif C3IV – Champ d’application

Pour pouvoir bénéficier de ce crédit d’impôt, les sociétés doivent répondre à plusieurs conditions cumulatives :

Bien qu’il repose sur un principe déclaratif comme d’autres crédits d’impôts (Crédit d’impôt recherche, innovation, etc.), le C3IV est conditionné à l’obtention préalable à l’engagement des investissements d’un agrément.

Ce dossier d’agrément doit présenter un plan d’investissement (PI) économiquement viable complet et détaillé qui présentera notamment les éléments suivants :

La demande d’agrément peut être soumise par courriel avant l’obtention de l’ensemble des pièces justificatives qui pourront être fournies au fur et à mesure de leurs réceptions. La période considérée pour déposer les agréments est comprise entre le 1er janvier 2024 et le 31 décembre 2025. Pour l’engagement des dépenses, c’est la date de dépôt qui fera foi.

Après la complétude du dossier, ce dernier sera examiné par la Direction Générale des Finances Publiques (DGFiP) avec le soutien de l’Agence de l’Environnement et de la Maîtrise de l’Energie (ADEME) sous un délai de 3 mois.

L’assiette des dépenses présentées dans le PI est constituée des :

Le taux de base du C3IV est de 20%. En fonction de la taille de la société et de son emplacement géographique, ce taux pourra être porté jusqu’à 60%, comme le présente l’illustration suivante.

Ce crédit d’impôt est enfin plafonné :

Le dispositif C3IV – Taux, Plafonds

Avec l’introduction de ce nouveau dispositif fiscal, l’état français entend accélérer la réindustrialisation de filières qu’il considère comme vitales pour la transition vers une économie décarbonée. Ce dispositif généreux, sous la forme d’un crédit d’impôt, n’est pas dépendant d’une enveloppe particulière ou ne nécessite pas de participer à un concours ou un appel à projet. Tous les projets répondant aux critères mentionnés plus haut pourront en bénéficier, ce qui est un avantage important par rapport à d’autres dispositifs. Néanmoins et comme il s’agit d’un dispositif fiscal, il subsiste un décalage temporel important entre l’exposition des dépenses et leurs remboursements.

Ce crédit d’impôt est cumulable avec une autre aide d’Etat. Mais attention : l’assiette des dépenses devra être minorée des aides publiques perçues pour le même projet d’investissement et le cumul du crédit d’impôt et des autres aides devra respecter les intensités maximales prévues par le TCTF. En outre, le montant total de l’aide ne peut excéder 100 % des coûts admissibles. Les intensités maximales du TCTF sont celles du C3IV ; ainsi il apparait que le C3IV peut être :

Obtenir une subvention au démarrage des investissements reste toujours plus intéressant en termes de trésorerie pour une entreprise, plutôt qu’après avoir exposé ses dépenses comme avec le C3IV. Mais lorsqu’une entreprise remplit toutes les conditions pour son PI, ses chances d’obtenir son C3IV sont plus importantes que d’obtenir une subvention en répondant à un appel à projet. Si l’agrément est obtenu, c’est 100% de certitude.

Enfin, le dispositif n’est pour l’instant prévu que pour les C3IV en lien avec un PI agréé entre le 01/01/2024 au 31/12/2025 ; la fenêtre de tir est étroite. Il faut se hâter de peaufiner son plan d’investissement et déposer sa demande d’agrément.

Auteur : Philippe Makowski, Manager Fiscalité de l’Innovation

(sélectionnez « Présentation de l’offre Fiscalité de l’innovation » comme document souhaité)

CIR / CII, Fiscalité

[FISCALITE INNOVATION] Enquête MESRI : notre analyse des chiffres clés du CIR 2021

Fiscalité, Innovation

[FISCALITE INNOVATION] Les bonnes pratiques pour déclarer sereinement ses dépenses de personnel au CIR

Fiscalité, Innovation

[FISCALITE INNOVATION] La valorisation des études cliniques dans le CIR

Innovation, News

#Classement

[RANKINGS] Décideurs Magazine confirme l’excellence de nos expertises en innovation

CIR / CII, Fiscalité

[FISCALITE INNOVATION] Les bonnes pratiques pour déclarer des dépenses de sous-traitance au CIR

Fiscalité, Innovation

[FISCALITE INNOVATION] L’IP Box, le dispositif fiscal qui encourage l’exploitation de sa propriété intellectuelle en France